税制適格ストック・オプションとは

税制適格要件を満たす新株予約権であり、役員・従業員向けのインセンティブプランとして用いられます。

税制適格要件の要約

税制適格ストック・オプションとして扱われるためには、下記の要件全てを充足する必要があります。

①発行価額:無償発行

②行使価額:発行時の時価以上

時価以上であれば問題ありませんが、付与された従業員等のインセンティブにつなげるため、なるべく低く抑えて発行されることが多く、発行時の時価が行使価額とされるのが一般的です。

なお、取引相場のない株式について、一定の条件の下、財産評価基本通達の例によって算定することができます。すなわち、未上場企業においては、純資産ベースでの株価に基づく行使価額の設定が可能となっております。ただし、この場合、適正な時価と上記行使価額に差額がある場合には、当該差額は会計上費用計上の可能性があることに留意する必要があります。

③付与対象者:会社及びその子会社の取締役・執行役・使用人

監査役、外注先、法人向け発行は対象外。また、未上場会社の場合は、発行済株式総数の1/3超を保有する大口株主も対象外となります(上場会社の場合は1/10超を有する大口株主)。さらに、大口株主の特別関係者(親族や配偶者など)も対象から除かれます。

(※)平成31年度税制改正、令和6年税制改正により一定の要件のもと付与対象者が外部協力者まで拡大されています。

④権利行使期間:付与決議日後、2年を経過した日から10年を経過する日まで

なお、設立から5年未満の非上場企業においては、 2年後を経過した日から15年を経過する日までとなっております。

⑤権利行使限度額:

設立日以後5年未満の会社は年間2400万円、

設立日以後5年以上20年未満で非上場会社又は上場後5年未満の会社は年間3600万円、

それ以外の会社は年間1200万を超えないこと

当該金額は株式の時価ではなく権利行使価額の合計額である点に留意。また、1,200万円を超えた部分のみが要件から外れるのではなく、その超えることとなった権利行使全てに対する部分が課税対象となる点にも留意が必要です。

■ 例:年間1,000万円まで行使した状態で500万円分を行使

→1,200万円との差額である200万円ではなく、500万円の全額が適格要件を満たさない

⑥譲渡制限:譲渡禁止

ストック・オプション自体は有価証券として扱われるため、譲渡禁止を規定しない限りは譲渡可能と解釈される点に留意が必要です。

⑦保管委託:証券会社または金融機関等による保管・管理信託等

権利行使により取得した株式につき、発行会社と証券会社または金融機関との間であらかじめ管理等信託契約を締結した上で、ストック・オプションの受け手が株式を取得した後に、当該証券会社または当該金融機関等で保管または管理等信託がされることが必要となります。

ただし、新株予約権を与えられた者と当該新株予約権の行使に係る株式会社との間で締結される一定の要件を満たす当該行使により交付される株式(譲渡制限株式に限る。)の管理に関する契約に従って、当該株式会社により当該新株予約権の管理等がされる場合には、証券会社又は金融機関等による保管・管理等信託は不要となります。

なお、税制適格ストック・オプションを発行した会社は、翌年1月31日までに法定調書を管轄税務署に提出する必要があります。

税制適格ストック・オプションの会計

| 発行価格 | 行使価格 | 発行会社の損金性 | 受け手の税務 | 主な評価手法 | 決議方法 |

|---|---|---|---|---|---|

| 無償発行 | 発行時の時価以上 (発行時から時価が下がると行使できない) |

× (損金算入不可) |

◯ 株式譲渡時に譲渡所得課税 |

ブラック・ ショールズ法 |

株主総会 特別決議 |

上表のとおり、ストック・オプション自体の価値はブラック・ショールズ法で計算されるのが一般的であり、原則的にはこの価値評価額が対象勤務期間(ストック・オプションの権利が確定するまでの期間)にわたり、費用処理されます。

ただし、未上場企業の場合は、本源的価値が発生しない限り、費用処理を行わないことが認められています。ここで、本源的価値とは、行使価格と時価の差額として計算される価値となります。

■費用処理の例題

時価:100

行使価格:80

このとき、

本源的価値:20 (すぐに行使すれば100 – 80 = 20の経済的利益が発生する)

会計処理:本源的価値20を対象勤務期間にわたり費用処理する(費用処理額は定期的に見直し)

未上場企業では行使価格を時価に合わせることが一般的であり、上記例であれば時価100に対して行使価格も100とすることで、その差額である本源的価値がゼロとなり、費用処理は不要という整理をするケースが大半です。

受け手の税務

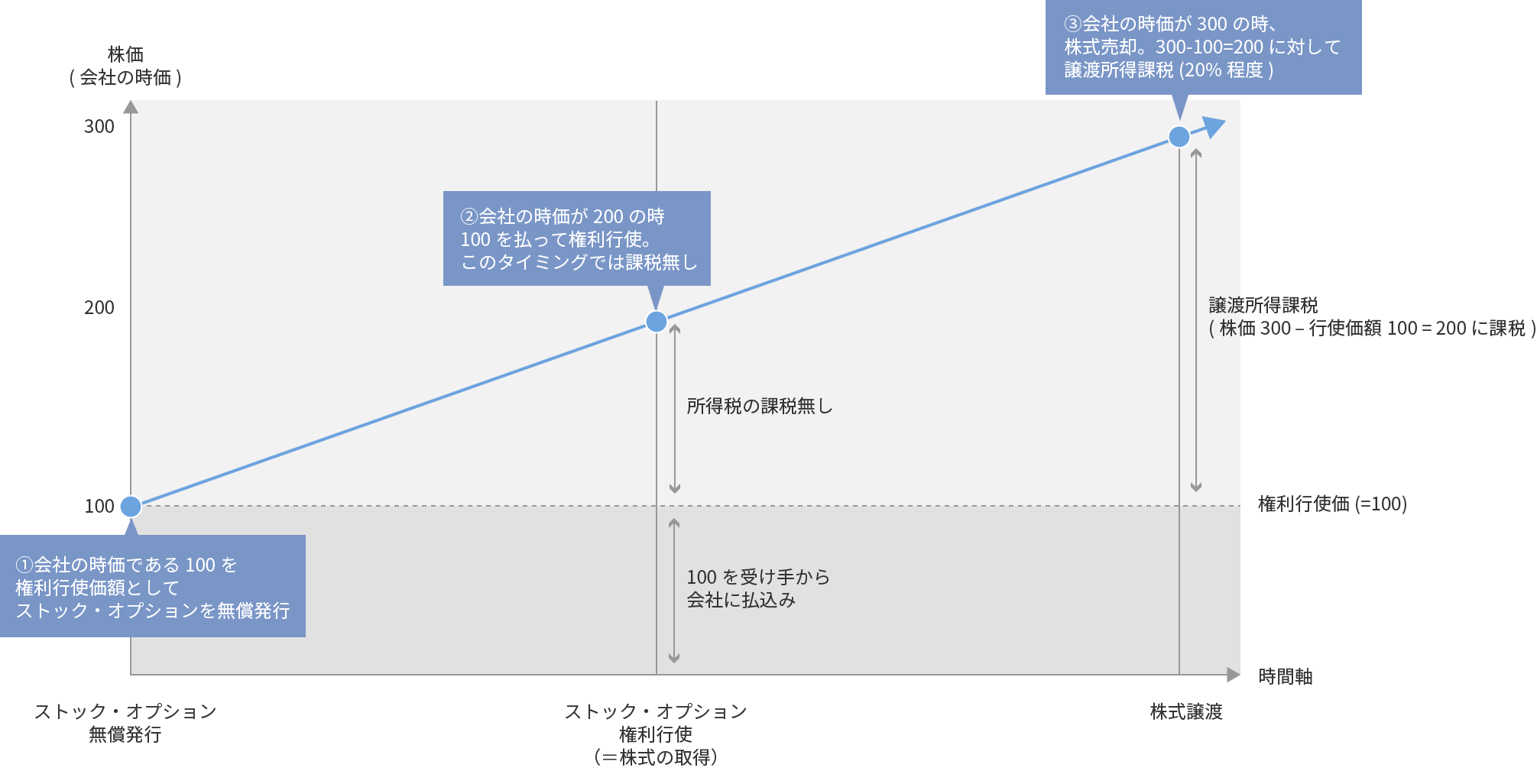

税制適格ストック・オプションの受け手は下図のとおり、権利行使時には課税されず、株式譲渡時に譲渡所得課税(約20%)がなされます。

スタンドバイシーの報酬テーブル

税制適格ストック・オプションの設計自体は汎用的なため、その仕組みを理解している弁護士・司法書士であれば、どなたでも募集要項・割当契約書・各種議事録・登記実務につき対応可能です。

そのため、税制適格ストック・オプションに関してスタンドバイシーにご依頼いただくケースとしては、時価としての行使価額を算定する株価算定のご依頼が最も多くなります。

未上場企業の株価算定につきましては、概ねのレンジとして50万円~100万円程度をご提案することが多く、種類株と普通株の評価を分けたいなどの特殊な前提がある場合は、その都度のご相談とさせて頂きます。